はじめに

この記事より、米国株のオプション取引に関する特集を始めたいと思います。

米国では、株式の個人投資家のうち、3割程度はオプション取引も行っているそうで、それくらい米国ではオプション取引が当たり前となっています。

オプション取引を併用することで、株式投資のパフォーマンスを上げることができる可能性が高いので、ぜひオプション取引をマスターすると良いと思います。

なお単純なネイキッド売りなどの自己流のオプション取引は、絶対止めた方が良いです。この特集では適切なオプション取引について、まとめていきたいと思います。

推薦図書

まず米国株のオプション取引の推薦図書として、以下の書籍(Kindle版)をおすすめします。

東大卒医師が実践する株式より有利な科学的トレード法

(Amazonのレビュー欄より抜粋)

(レビュー者は)大手金融機関の現役デリバティブ関係者です。

この本は現在日本で個人が実践可能な実践的投資手法で最高峰の内容だと思います。

著者は以前からエビデンスに基づいた科学的投資を提唱していますが、第一弾からどんどん内容が進化して素晴らしいです。

(中略)

本書の欠点を挙げるとすると、題名通り著者が「東大卒の医師」ということで、一般人より頭が良すぎるので(皮肉ではありません)オプションに関する根本的な部分を噛み砕いて説明することを少しはしょり過ぎのところかとおもいます。一般人は統計どころか金利の計算もまともにできません。しかしながらこれは実践あるのみで、やはり体感してみないと分らない部分もありますので、やはり本書のガイドに従って一度少額からやってみることをお勧めします。

書籍はこれ一冊だけで足りると思います。繰り返して読んでみてください。

後はデモ口座で、まずはカバードコール、現金確保プット売り、そして慣れてきたらバーティカル・スプレッド、と実際の練習を重ねていくのが良いと思います。

(オプション取引を始めるときは、デモ口座での練習がとても重要です。)

オプション取引の基本

オプションとは、金融商品のデリバティブの一種で、「ある原資産について、あらかじめ決められた将来の一定の日または期間において、事前に定めた権利行使価格(Strike Price)で取引できる権利のこと」をいいます。

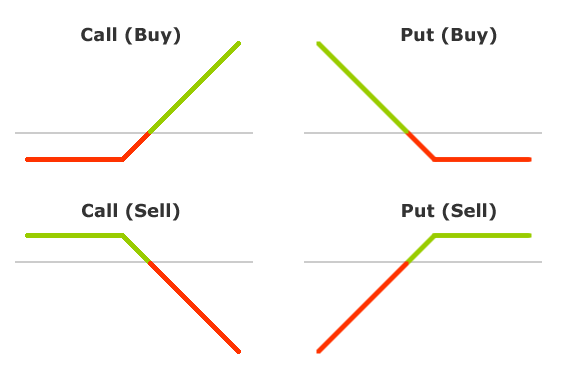

オプションを買う権利を「コール・オプション」、売る権利を「プット・オプション」といいます。オプションの買い手は「ホルダー」、売り手は「ライター」と呼びます。

また、満期日までのいずれのときでも権利行使できるタイプを「アメリカン・タイプ」、満期日にしか権利行使できないタイプを「ヨーロピアン・タイプ」と呼びます。

米国のオプションは、様々な先物を原資産とするものと、個別株やETFを原資産とするものがあります。米国の個別株オプションは約3,000銘柄、またETFオプションもほとんどすべてにオプションがあります。オプション1枚は、株式100株が対応します。

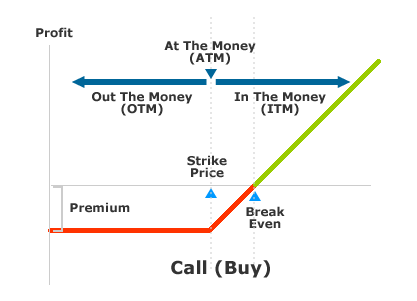

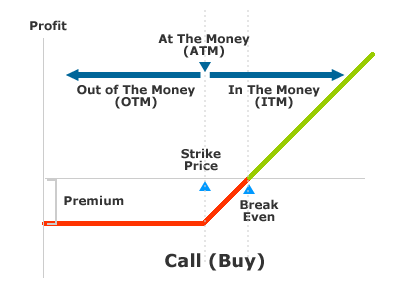

オプション価格は、「本質的価値」と「時間価値」の合計を意味します。本質的価値は、現時点で権利行使すると、原資産を市場価格に比べてどれほど有利に取引できるか、を意味しています。

権利行使すると本質的価値が出る状態を、イン・ザ・マネー(ITM)といいます。同じく出ない状態を、アウト・オブ・ザ・マネー(OTM)をいいます。原資産価格と権利行使価格が同じ状態を、アット・ザ・マネー(ATM)と呼びます。イン・ザ・マネーとアウト・オブ・ザ・マネーは、権利行使価格から大きく離れている場合は、それぞれ「ディープ~」と呼ばれます。

グリークスとは?

グリークス(Greeks)とは、オプション価格に影響を与える要因に対する「感応度」を数値化したものです。

- デルタ(Delta:Δ)・・・原資産価格の変動に対するオプション価格の感応度

- ガンマ(Gamma:Γ) ・・・原資産価格の変動に対するデルタの感応度

- セータ(Theta:Θ)・・・時間経過に対するオプション価格の感応度

- ベガ(Vega:V)・・・ボラティリティの変化に対するオプション価格の感応度

- ロー(Rho:ρ)・・・金利の変化に対するオプション価格の感応度

上記のうちもっとも重要なのは、デルタとセータです。

なおデルタには、「満期日にイン・ザ・マネーになる確率(原資産価格が権利行使価格を上回る(下回る)確率」という意味もあります。

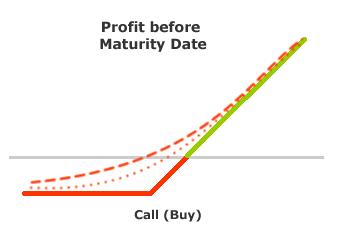

上記コール・オプションの満期前の損益図(点線)のように、オプションの損益は、満期日が近づくにつれて満期日の損益ライン(実線)に近づいていきます。

ここでデルタは、点線の損益ラインの傾きを意味しています。したがって、

損益図が右肩上がりのコール(買い)とプット(売り)のデルタはプラスの値になり、

損益図が右肩下がりのコール(売り)とプット(買い)のデルタはマイナスの値となります。

ATM付近のデルタは、50(または-50)。Deep ITMで1(または-1)に近づき、Deep OTMで0に近づきます。

次にセータは(時間の経過により)点線が次第に実線に近づく度合いを意味しています。したがって、

コール(買い)とプット(買い)のセータは、(損益ラインが満期が近づくにつれて下降するので)マイナスの値になります。

一方、コール(売り)とプット(売り)のセータは、(損益ラインが満期が近づくにつれて上昇するので)プラスの値となります。

ATM付近のセータの変動幅が最も大きくなります。

どの証券会社を使うべきか?

日本居住者が開設できる米国の証券会社としては、インタラクティブ・ブローカーズ証券(Interactive Brokers証券、IB証券)とFirstrade証券があります。米国株とオプション取引を本格的に行う場合は、IB証券一択であると思います。

日本ではサクソバンク証券が米国株オプションを取り扱っていますが、手数料でIB証券が圧倒的に有利です。

(IB証券は日本の証券会社ではないので、特定口座はありません。それでも総合的にみてIB証券がオススメです。IB証券の口座開設や送金については、上記の推薦図書に詳しく記載されていますので、読んでみてください。)

オプション取引の関連情報サイトは?

これはもう圧倒的に、「Market Chameleon」だと思います。米国のオプション取引がどれほど日本の状況と違うか、痛感されると思います。ぜひご覧になってみてください。

https://marketchameleon.com/

オプション取引の関連YouTubeは?

それでは次回の記事より、具体的なオプション戦略についてまとめていきたいと思います。