バークシャー・ハサウェイが2022年Q2の決算を発表

2022年8月6日、ウォーレン・バフェット氏率いるバークシャー・ハサウェイが、2022年第2四半期の決算を開示しています。

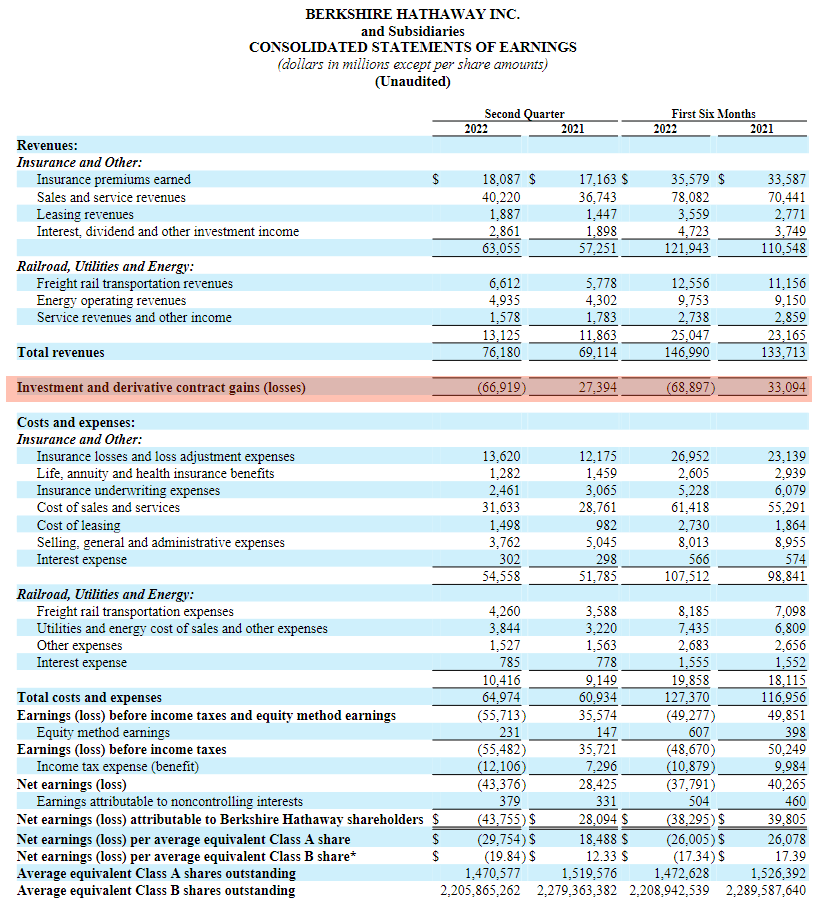

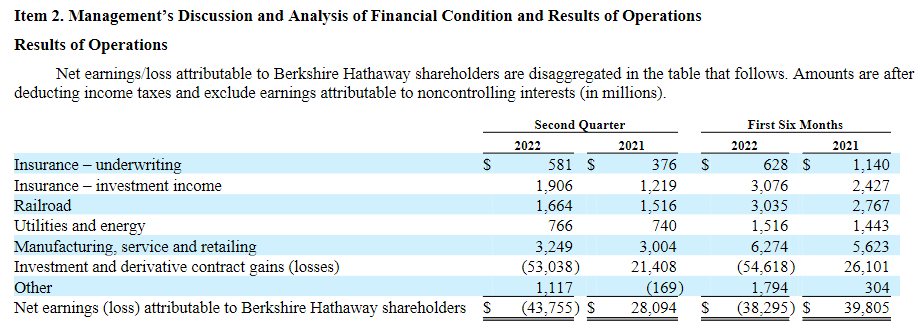

バークシャーの四半期純利益は、前年同期の+281億ドルと比較して、当第2四半期は▲438億ドルの純損失となりました。これは、株式市場の下落によって、同社の巨大な株式ポートフォリオの価値が低下したためです。

一方で、営業利益ベースでは、同社のメインの実業である保険事業(GEICO)および鉄道事業(BNSF鉄道)収益の大幅な増加によって、市場予想を上回って前年同期比39%の増益となっています。鉄道事業の収益は17億ドル(+10%増加)、保険引受利益は5.8億ドル(+54%増加)となっています。

忙しい方は、上の表(MD&Aの冒頭にあります)だけは毎決算でおさえておくと良いと思います。

バークシャー・ハサウェイの決算は、当期利益よりも営業利益が重要な理由

バフェット氏自身が、「現在の米国の会計基準は、バークシャーの財務諸表を読み解く上で誤解を招くので、株式ポートフォリオの価値の変化を除いた『営業利益』に注目するように」と投資家に伝えています。

今年年初からの米国株の弱気相場は、6月のFOMCの後に底打ちして、現在はリバウンドの過程にありますので、バークシャーのポートフォリオの時価も6月末(第2四半期末)からは既にある程度回復しているはずです。

いずれにしても、そんな短期間で同社の長期投資ポートフォリオの時価の変動を当期利益の中でおさえてもほとんど意味がないのはその通りです。(このままいけば、次の第3四半期の純利益は、逆に大幅増益になる可能性があります。)

同社の決算書のMD&A(経営陣による財政状態および経営成績の検討と分析)の欄には、以下のように記述されています。

We believe that investment and derivative gains/losses, whether realized from dispositions or unrealized from changes in market prices of equity securities, are generally meaningless in understanding our reported quarterly or annual results or in evaluating the economic performance of our businesses.

当社の投資損益は、実現損益であれ、未実現損益(含み損益)であれ、当四半期または当年度の業績を把握したり、各事業のパフォーマンスを評価したりする上では、「無意味(meaningless)」です。

これに関する米国の会計基準の変更が生じたのは、実は結構最近です。

2016年1月にFASB(財務会計基準審議会:米国の会計基準 (USGAAP)をつくる民間団体)が、金融商品に関する新しいルールを発表しました。

従来のUSGAAP(ASC320-10)では、「売却可能証券は、FVTOCI(時価評価して、評価差額は「その他の包括利益」という概念で調整する)」という処理でした。このルールはIFRSと同じ、日本基準とも(ほぼ※)同じです。(※リサイクリングの有無・・・細かい話なので省略します)

一方新しいUSGAAP(ASC321-10, ASU2016-01)では、「売却可能証券のうち株式(持分証券)は、FVTNI(時価評価して、評価差額は当期損益として調整する)」という処理に変わりました。

要は、これまで長期投資や持ち合いで保有していた株式の含み損益(まだ売却していないもの)が、(それまでPLの当期純利益には影響がなかったのに、)毎期PLの当期利益を直接変動させるように変わった、ということですね。

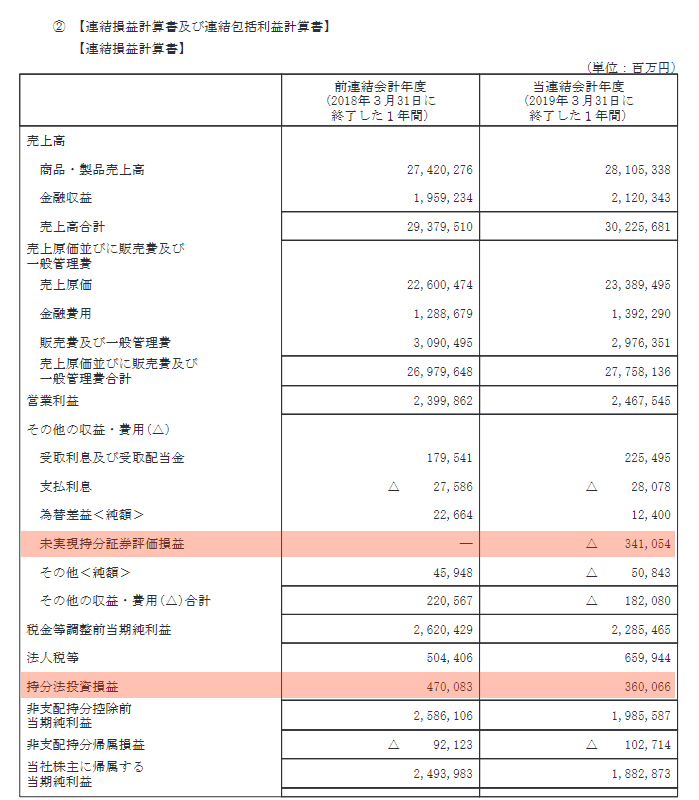

トヨタの例(会計基準の変更の影響)

この会計基準の変更の影響がとても大きかったトヨタの例を、ご紹介します。

トヨタは、日本で採用する会計基準を、2021年3月期からIFRS(国際財務報告基準)に変更したのですが、それまではUSGAAPでした。

下は、トヨタの2019年3月期の有価証券報告書の連結PLです。持ち合い株をたくさん保有するトヨタは、上記のUSGAAの変更の影響がとても大きくなりました。

赤く示したところにご注目ください。

会計基準の変更によって、この期のトヨタの損失が約4千億円発生したことになります。(それでも1.9兆円の純利益・・・)

ということで、特に米国株相場がボラタイルなときに、バークシャーの決算をみるときのポイントとしていただければと思います。