はじめに

この記事は、前回の記事に続いて、「レバナス(ナスダック100にレバレッジをかけたETF)特集」の2回目として書いています。

レバナスの商品の仕組みは、前回の記事でご紹介した通りです。今回は、レバナスに投資している方が、足元のナスダック下落で大きな損失を被っていることをめぐって、「日本の金融リテラシーの低さを物語る5つのポイント」として、まとめたいと思います。

長期投資には向かない。かといって、短期トレードにも向かない。

日本の金融リテラシーが低いとみられる最大のポイントは、「長期投資と短期トレードを区別できていない人が多い」点であると思います。

長期投資から見たレバナス

レバナスには、以下のような特徴があります。

- ナスダック100指数が数日連続で下落して、今回のように20%近く下落すると、それまで長期の間続いた上昇分が帳消しになって、3割~4割と下落してしまう

- ナスダック100指数が上昇しない限り、保有しているだけで目減りしていく

これらの特徴から、レバナスは明らかに長期投資に向いていないと考えます。

そもそも長期投資の基本とは何でしょうか?

金融商品の売買には、

- 順張り(上がったら買う、下がったら売る。)

- 逆張り(下がったら買う、上がったら売る。)

の2つの方法に大別できます。FXのような短期トレードのトレンド相場では「順張り」が有効ですが、株式の長期投資では「逆張り」的なスタイルが有効です。

たとえば、優良な銘柄の株価が外的要因で下がったら、相対的に多い数量の買い増しを毎月続ける「ドルコスト平均法」などが有効とされています。

伝説的バリュー投資家で「オマハの賢人」とよばれるウォーレン・バフェット氏の名言の中に、以下の有名なフレーズがあります。

Be fearful when others are greedy and greedy when others are fearful.

(みんながどん欲な時に恐怖心を抱き、みんなが恐怖心を抱いている時にどん欲であれ。)

上記のバフェット氏の名言から、逆張りで淡々とすすめるべき長期投資の理想的なスタイルが見えてきます。

ではレバナスの長期投資はどうでしょうか?

長期投資のつもりで、最近の高いところでレバナスを買った人が、直近の下落相場で3割とか4割とかの大幅下落にあい、投げ売りをするとか、売るに売れないなどの事態に陥ってしまいます。安いところで淡々と買い増していくべき長期投資の理想とは、真逆の事態に陥っています。

短期トレードから見たレバナス

日本では、たとえばFXのような短期トレードについて、長期投資以上に理解されていない方が多いと思います。

短期トレードでは、FX・株価指数・コモディティなどのCFDトレード(証拠金取引)が有効です。トレードや損切りについてスキル・経験をつければ、下落相場では売りからも入ることができます。

短期トレードのスキル・経験も大変重要な金融リテラシーであると思います。CFDトレードはレバレッジをかけるので、損切り(ロスカット)はきわめて大切です。資金の5%程度下がったら強制的に決済するルールをあらかじめ決まることで、高いレバレッジが可能なのです。

一方、短期トレードとしてのレバナスはどうでしょうか?

レバナスは、レバレッジをかけるハイリスクな投資であるにもかかわらず、損切り(ロスカット)で決済させずに3割~4割と下落させる可能性があり、また買いのポジションしか持てないため、短期トレードにも向かない、といえます。

過去の高いパフォーマンスは参考にならない。

レバナスについて、金融リテラシーが低いとみる次のポイントは、「過去のパフォーマンスの解釈が不十分である」点であると思います。

レバナスがとても売れた大きな理由の一つとして、「過去のパフォーマンス(リターン)がとてもよかった」ことがあげられます。しかし、レバナスの過去の高いリターンは、

- ナスダック100がまだ低い水準でレバナスを買ったという前提で、

- 買った後にたまたま大きな下落が発生しなかった。

だけにすぎない、といえます。

ナスダック100は確かに長期間の上昇相場を続けていますが、数年に一度は大きな調整が発生するボラティリティの大きな相場です。数年に一度くらいしか発生しない規模の下落では、ナスダック100自体の上昇トレンドは崩れなくとも、最近のすでにナスダック100が高いところでレバナスを買った投資家には、壊滅的な損失が発生します。

特に最近は、パッシブファンドに投資する資金が世界的にあふれていると言われています。パッシブの資金は、相場が上がれば一斉に流入し、相場が下がれば逆に一斉に流出します。

結果的にこれが相場の増幅を大きくさせているため、現在の相場は過去の相場とは性質が異なってきている、と言われています。

投資は祈ったら負け。

レバナスについて金融リテラシーが低いとみる次のポイントは、投資はプラン通りに淡々とすすめるものであるという点です。

最近の米国株は、好決算を好感して高く始まっても、取引時間の終盤に崩れることが多いですね。

昨日の市場も、終盤に下げが加速しました。米CPI(米消費者物価指数)が強い内容となったことを受けて、FOMCの中でタカ派のブラード・セントルイス連銀総裁が、「0.5%の大幅利上げと、7月1日までの1%までの政策金利引き上げ」を支持すると述べたことで、下げが加速しました。

「インフレ長期化への警戒感とFRBの引き締め加速」に関する材料が出るたびにハイテク株が売られる構図は、まだしばらく続くでしょうか。

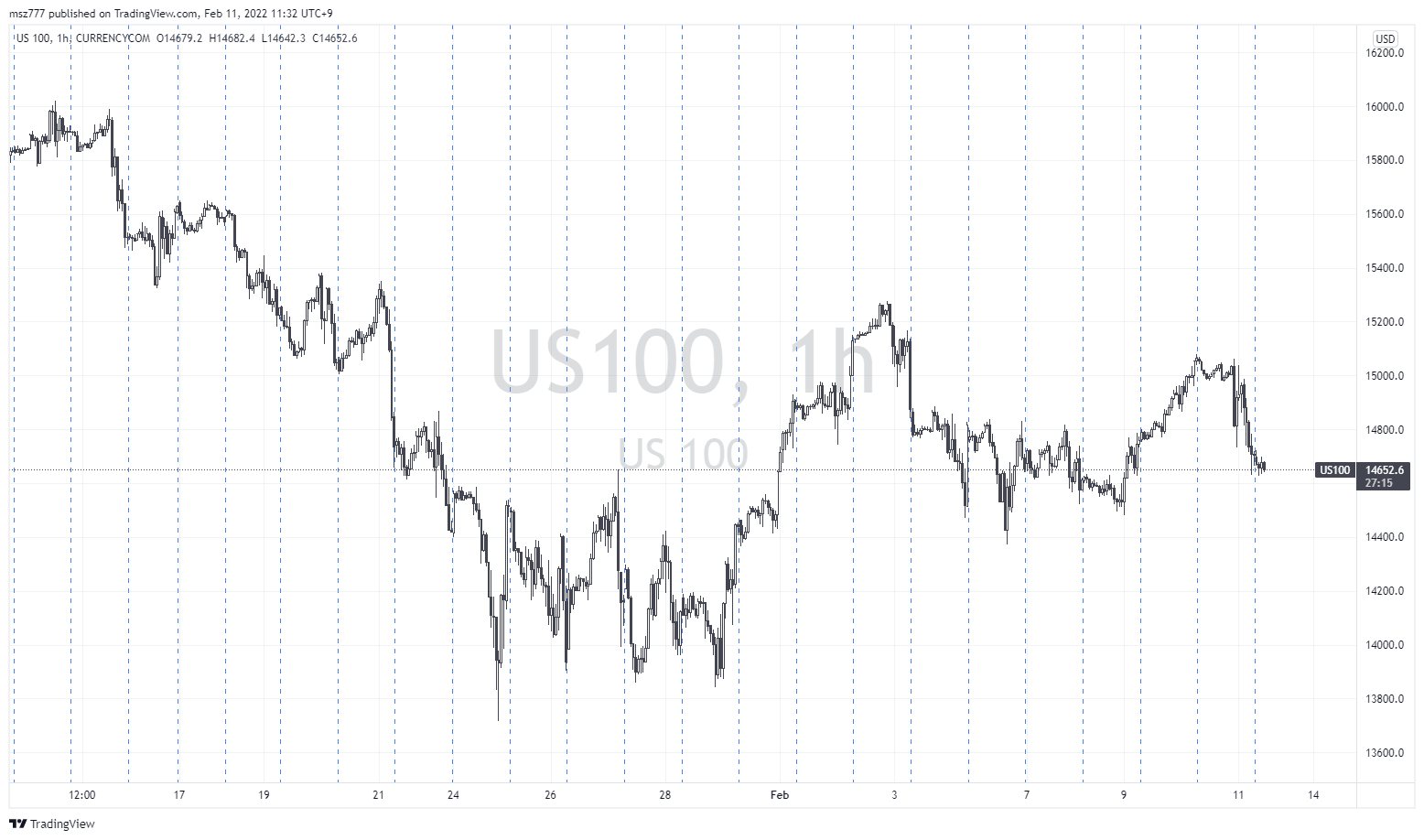

足元のナスダック100CFDの1時間足チャートは、以下のような状況です。(クリックで拡大できます。)

青い点線の間が1日の動きです(米国市場が開くまでの、アジア・欧州時間は、先物に連動しています)。

先物が堅調な日も、その後の米国時間の終盤に下げることが多いことがわかりますね。

このような相場で、すでに大きな含み損を抱えるレバナスのポジションを継続保有していると一喜一憂してしまい、とても負担が大きいと思います。

投資は祈ったら負けです。投資は、事前にたてたプラン通りに淡々とすすめるべきで、祈ったり一喜一憂したりするものではありません。

投資の神様がいたとしても、レバナスへの投資については「I cannot help you」と言うでしょう。

楽して儲かる話、ではない。

そもそも、レバナスが売れた根本的な理由は、「楽して儲けよう」という初歩的なスタンスがあるのではないかと思います。

レバレッジのついたハイリスク・リターンの商品について、勝っている状況だけ想定して、負けている場合の状況の想定が不十分だったといえるでしょう。

ナスダック100への長期投資は、世界的な優良テック企業の成長に期待することである。

金融リテラシーに関する最後のポイントは、株式の長期投資は、優良企業の出す成長・長期リターンに期待することの理解です。

そもそも、ナスダック100指数は、ハイテク分野を中心に世界的企業100社で構成されています。構成銘柄には、アップル、マイクロソフト、エヌビディア、ASML、モデルナ、ペプシコ、ラムリサーチなどだれもが知る有名企業のほか、アイデックス、シノプシス、ファスナルなどあまり知られていない超優良企業がたくさんあります。

昨日の時価総額の順に並べたナスダック100の銘柄は、以下の通りです。

ナスダック100の中の多くの企業は長期的に成長する可能性があるので、長期投資に合っていると思います。ETFでいえば「QQQ」ですね。ナスダック100への長期投資は、構成する優良企業の出す成長・長期リターンに期待することです。

ここでレバナス投資で自らレバレッジをかけて、構成銘柄の出す長期リターンを台無しにしては本末転倒です。レバレッジをかけずに長期運用することが重要だと思います。

以上ご参考になれば幸いです。