過去10年と現在を「鳥の目」でとらえてみよう

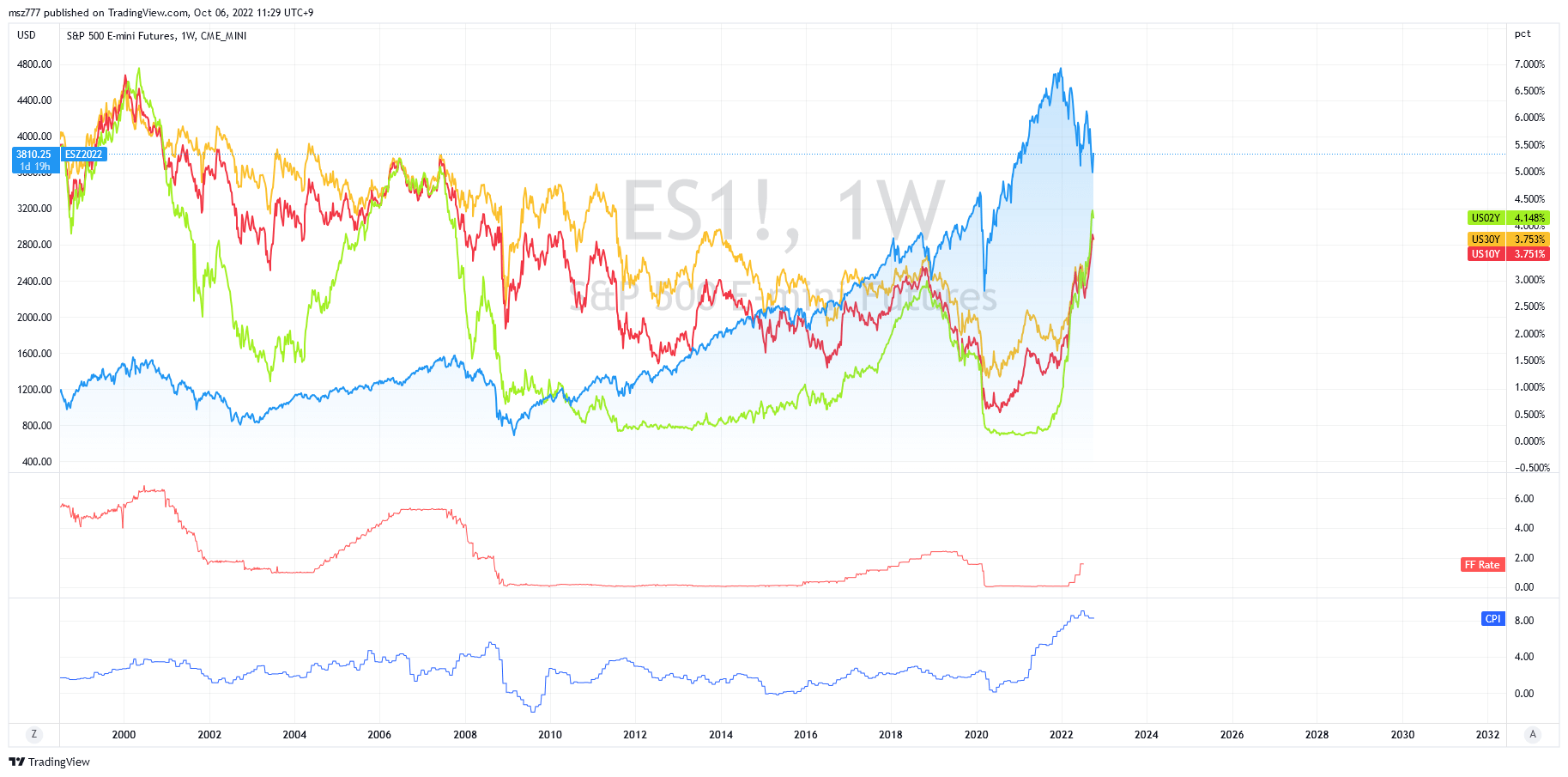

まずは以下の長期チャートをご覧ください。このチャートは、2000年からの、米国株・金利(2年・10年・30年)、FFレート、CPIの推移を示しています。

- 上段:S&P500指数(青)、米2年債利回り(緑)、米10年債利回り(赤)、米30年債利回り(オレンジ)

- 中段:FFレート(データが未更新ですが、最新は3.25%まで上昇しています。)

- 下段:米CPI

チャートの右側に、意図的に約10年の空白を残しています。

上のチャートをみると、2009 年のリーマンショックの後、低インフレ・低金利・各国の中央銀行による量的緩和によって、「ゴルディロックス」とよばれる適度な投資環境が長く続きました。S&P500指数は 2009年から2021年末まで年率16%で上昇、セクター別にみると、テクノロジーと消費財はその期間に年率20%以上の上昇、エネルギーは4%、金融は13%、工業は14%の上昇でした。一方債券のリターンは、相対的にとても低くなりました。

一方今年2022年の市場は、これまで市場を長期間支えてきた多くの要素が崩れて、激震に見舞われています。S&P500指数は、過去最高値から22%以上下落しています。

インフレは今後徐々に落ち着くでしょうが、以前のように長期間続いた低インフレの時代に戻ることはない可能性があります。米金利は今後数年間で3~4%程度まで下がるものの、FRBの利下げは2024年までないのでは、という見方があります。

さてあなたは、向こう10年の米国株・金利・インフレ率は、どのように推移すると予測しますか?

今こそ、この先10年を「鳥の目」でとらえてみよう

米国の投資雑誌バロンズが、向こう10年の投資方針について興味深い記事を出しています。

以下、この記事を抜粋して紹介します。

- FRBは引き続きインフレ抑制を重視するため、投資家は「FRBプット」を市場の下支えとして期待することはできません。

- 次の株価上昇サイクルでは、S&P500指数は1桁台前半のリターン、と予測する向きがあります。S&P500指数は時価総額加重平均型の株価指数であり、前回の上昇サイクルの主役が現在もオーバーウェイトとなっています。つまり、前回の上昇サイクルの主役以外が次回の上昇サイクルの主役になるならば、S&P500指数に単純に投資するよりも、S&P500の構成銘柄の単純平均に投資するか、あるいは厳選した個別株に投資する方がリターンが良くなる可能性があります。

- 市場から長年軽視されてきた債券は、足元で非常に興味深い投資対象になっています。また、非常に安価まで売られている興味深い個別銘柄が大量にあります。バリュー株や、株主還元に積極的な銘柄が有望です。

- 投資テーマとしては、ロボット、自動化、再生可能エネルギー発電、ゲノミクス、遠隔医療、ビッグデータ、人工知能、宇宙などは今後も引き続き注目されるでしょう。多くの有力企業は現在も非公開です。

- 銀行や農業は、ビジネスモデルが激変することで注目のセクターになる可能性があります。

- 新たな勝者は、必ずしもテクノロジーを産みだす側ではなく、テクノロジーを利用する側である可能性があります。

- グリーンエネルギーへの投資機会だけでなく、「希少性」の要素を持つ化石燃料の収益性にも注視するべきです。クリーンエネルギーとダーティエネルギーの両方に投資する「バーベル戦略」が、今後10年間に適した投資方針となる可能性があります。

- 次の10 年間のもう1つのメガトレンドは、「脱グローバル化」です。世界的サプライチェーンの停滞の中で、「サプライチェーンのブロック化」が進んでいます。これは、特にメキシコ、ベトナム、フィリピンなどの国にとって長期的なチャンスといえそうです。

- 株価は世界的に割安であり、米ドルの独歩高はどこかで止まります。 中国以外の新興市場は、先進国よりも有利な人口動態を享受しており、特に輸出主導経済の国は良い候補となりそうです。

- 東西の分断、ウクライナ、台湾等の地政学的リスクが、より高まる可能性があります。こうした中で、低リスクの短期米国債の利回りが4%近辺で推移しており、ポートフォリオの一部への組み入れは理にかなっています。

私は、世界的な「サプライチェーンのブロック化」を恩恵を受ける国として、現在ASEANで群を抜いて高い成長率が続いているベトナムに、さらに追い風が吹くのではみています。

あなたのこの先10年の投資アイディアはいかがでしょうか?

あなたのこの先10年の投資アイディアはいかがでしょうか?

以上、ご参考になれば幸いです。