2021年6月16日のFOMCがタカ派よりのサプライズであったために、米国債の「イールドカーブがフラット化」して、株式・コモディティ・為替の各市場が大きく動いていますね。

参考に、「米国債のイールドカーブのフラット化とスティープ化」の推移を、長期チャートで見てみたいと思います。

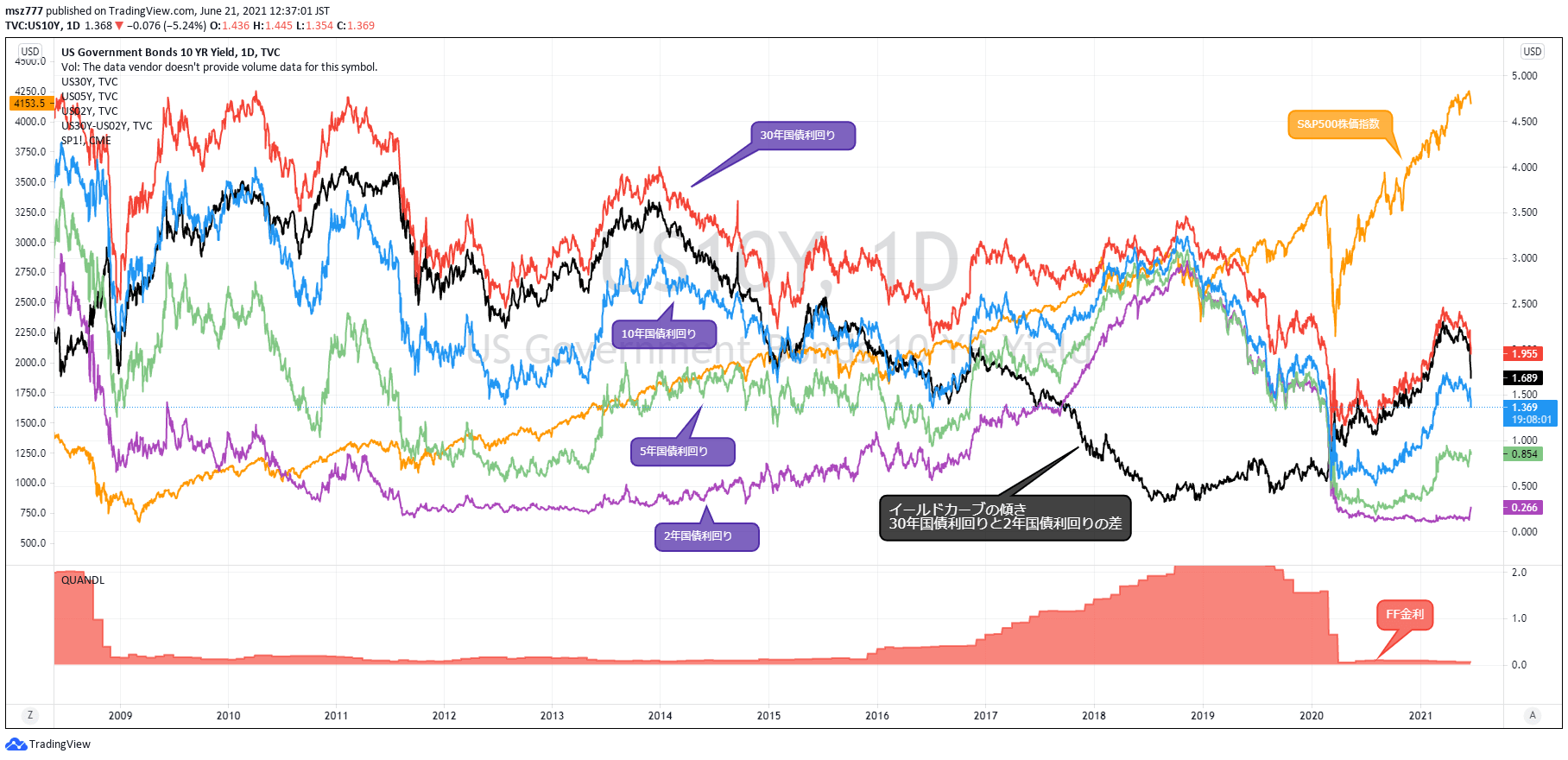

下のチャートは、

- 米30年債利回り(赤)、米10年債利回り(青)、米5年債利回り(緑)、米2年債利回り(紫)

- 米30年債利回りと米2年債利回りの差(イールドカーブの傾きとして)(黒)

- S&P500株価指数(オレンジ)

- FF金利(下の赤いヒストグラム)

を、リーマンショックの2008年後半から、長期で表示したものです。

黒のラインは30年債利回りと2年債利回りの差で、このラインの下落が「イールドカーブのフラット化」を意味しています。

イールドカーブのフラット化の1つめのパターンは、急激な経済成長を抑えるため、FRBが金融引き締めを行う(テーパリング、利上げ)時期が近くなったことを市場が認識するときですね。徐々に短期金利が上昇し、インフレ期待が収まっていき、長期金利が低下します。(景気が良くなって、短期金利を上げるので、時間の経過とともに長期金利は徐々に反転上昇していきます。)今回はこのパターンですね。

なお、2つめのパターンは、年限が長い方の金利だけが低下することによるフラット化で、このパターンは中期的な不況のシグナルとされています。今回はこのパターンではありません。

上のチャートでは、2014年、すなわち2013年5月のバーナンキショック(テーパータントラム)の翌年から、徐々に短期金利が上昇、長期金利は徐々に下落後に反転上昇、結果的にイールドカーブのフラット化が5年近く続いた(そのうち後半の3年はFF金利が上昇した)ことがわかります。

S&P500株価指数は、イールドカーブのフラット化の期間も、持続的に上昇を続けてきたことがわかりますね。

また、現在の30年債・10年債の利回りの水準は、歴史的にはまだまだ低い水準ですね。

じたばたするほどでもないように見えます。

インフレがおさまって、むしろ利上げがまた遠のくような気が。。

以上、ご参考になれば幸いです。