「GAFAM+T」比較特集:目次

(1)概要:財務指標・株式指標の比較

(2)貸借対照表(バランスシート)のビジュアル比較

(3)損益計算書のビジュアル比較

(4)アルファベットの時価総額、アマゾンを逆転か

(5)アップルは第2四半期の決算に特に注目。キーワードは「ネット・キャッシュ・ニュートラル」

(6)フェイスブックは(好かれようが嫌われようが)成長する。VR分野の成長が過小評価か?

(7)GAFAMの過去の買収(M&A)企業一覧

(1)概要:財務指標・株式指標の比較

(2)貸借対照表(バランスシート)のビジュアル比較

(3)損益計算書のビジュアル比較

(4)アルファベットの時価総額、アマゾンを逆転か

(5)アップルは第2四半期の決算に特に注目。キーワードは「ネット・キャッシュ・ニュートラル」

(6)フェイスブックは(好かれようが嫌われようが)成長する。VR分野の成長が過小評価か?

(7)GAFAMの過去の買収(M&A)企業一覧

はじめに

この特集では、米国株のテック株の巨大企業群「GAFAM+T」を、様々な角度から比較していきたいと思います。

前回は第1回目として、財務指標・株式指標を比較しました。この表からも多くのポイントを把握することができると思います。

前回は第1回目として、財務指標・株式指標を比較しました。この表からも多くのポイントを把握することができると思います。

米国株「GAFAM+T」比較特集 概要

はじめに この特集では、米国株のテック株の巨大企業群「GAFAM+T」を、様々な角度から比較していきたいと思います。 GAFAM+Tは、以下の銘柄です(時価総額順) AAPL:Apple Inc. MSFT:Micr...

今回は、GAFAM+Tの直近の財務諸表(バランスシート:BS)を、見える化して比較してみたいと思います。

GAFAM+Tは、以下の銘柄です(時価総額順)

- AAPL:Apple Inc.

- MSFT:Microsoft Corporation

- AMZN:Amazon.com Inc.

- GOOG:Alphabet Inc.

- FB:Facebook Inc.

- TSLA:Tesla Inc.

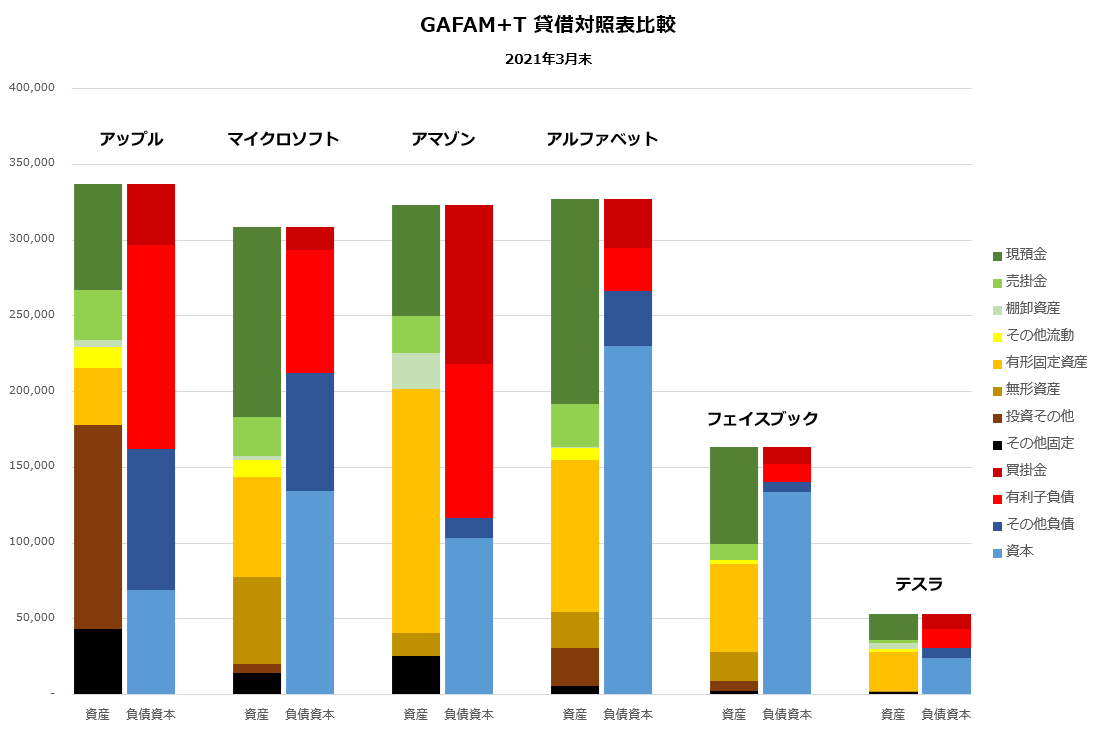

GAFAM+Tの貸借対照表(バランスシート)比較

下の図は、GAFAM+Tの直近四半期末(2021年3月末)の貸借対照表を、ビジュアル化して、目盛りと勘定科目をそろえて比較しています。

単位は、百万ドルです。

(クリックで拡大できます。)

- まずパっと見てわかるのは、アップル・マイクロソフト・アマゾン・アルファベットのバランスシート全体の大きさはだいたい同じくらいで、フェイスブックはその半分くらいで、テスラのバランスシートはまだ小さいことがわかります。

というよりこの4社が異様に大きく成長している、と言ったほうが適切です。ちなみにウォルマートの総資産は約250億ドル、コカコーラは約90億ドル、ナイキは約30億ドルです。

- GAFAMのバランスシートは、実に儲かりまくっていて、どれもピカピカです。

- アップルは、「ネット・キャッシュ・ニュートラル」を目標に、株主還元を強力に推進する財務戦略を有しています。また、ファブレス形態で固定資産が少なく、キャッシュと余剰資金運用分をあわせるとバランスシートの約6割を占めます。アップルの貸借対照表の特徴の一つは、固定資産の中の投資その他(こげ茶色)とその他(黒)が大きい点ですが、投資その他(こげ茶色)の中身はほとんどが社債と国債の運用で、その他(黒)の中身はほとんどが用途制限付き預金(Resticted Cashといいます)で、iPhoneアップデートプログラム用のものです。

アップルの財務戦略の目標「ネット・キャッシュ・ニュートラル」については、以下の記事をご覧ください。

アップルの財務戦略の目標「ネット・キャッシュ・ニュートラル」については、以下の記事をご覧ください。 アップルは第2四半期の決算に特に注目。キーワードは「ネット・キャッシュ・ニュートラル」アップルの財務戦略の目標「ネット・キャッシュ・ニュートラル」とは アップルのWebサイトのIRページでは、アップルの重要な特徴を示す、ある「表」をみることができます。 クリックで拡大できます。↓(出所:アップルのIRページ) ...

アップルは第2四半期の決算に特に注目。キーワードは「ネット・キャッシュ・ニュートラル」アップルの財務戦略の目標「ネット・キャッシュ・ニュートラル」とは アップルのWebサイトのIRページでは、アップルの重要な特徴を示す、ある「表」をみることができます。 クリックで拡大できます。↓(出所:アップルのIRページ) ... - アルファベットとフェイスブックは、共に広告収入のビジネスモデルで、バランスシートもよく似ていますので、構造的には「アルファベット・フェイスブック型」としてもよさそうです。

一言でいうなら、儲かりまくっていて「キャッシュ貯めすぎ、ほとんど無借金」、株主からみれば「そろそろ配当しろよ」という感じです(なお両社ともに自社株買いは始めています)。

なお有形固定資産の割合はアップルよりは大きく、サーバー負担などが大きいのでしょう。アルファベットとフェイスブックは、2社でネット広告市場をほぼ寡占の状態で、ネット広告市場の今後の成長鈍化が予測されるなか、グーグルはShopifyと提携したり、フェイスブックは仮想現実などやっています。次の成長を虎視眈々とみている状態だと考えます。投資用の余剰資金は十分です。

- マイクロソフトは、バランスシート負債側は「アルファベット・フェイスブック型」と「アップル型」の中間的な感じです。マイクロソフトもまたキャッシュリッチで、持続的な成長のための余剰資金は十分です。マイクロソフトのバランスシートの特徴の一つに、無形資産(黄土色)が比較的大きい点が挙げられます。無形資産のほとんど(約85%)は過去のM&Aによる「のれん(Goodwill)」です。

- アマゾンのバランスシートは、巨大な物流施設等によって、有形固定資産の割合が最も大きいです。アマゾンのバランスシートは、「(他社で)よく見る一般的なバランスシート」に最も近い構成をしています。アマゾンの場合は、高収益のクラウド事業(AWS)を切り分けないと、全体が見えにくいですね。

- テスラは、バランスシートがこれだけ小さいのに、時価総額ではGAAMの3分の1程度です。足元の株価は調整していますが、まだ極端に割高な「スーパーグロース株」のテスラは、GAFAMとは区別して分析したほうが良いでしょうね。

以上、ご参考になれば幸いです。