(1)『3波狙いトレード戦略(米国株.com式)』とは?

(2)トレンド転換とは?

(3)推奨設定(時間足・トレード対象他)

(4)質の良い1波の見極め

(5)2波・3波の待ち方

(6)波動のフラクタル構造と「3波3波」

(7)最もトレードしやすい株価指数CFDは何か?

(8)貴方のポートフォリオは、長期と短期に分かれていますか?

はじめに

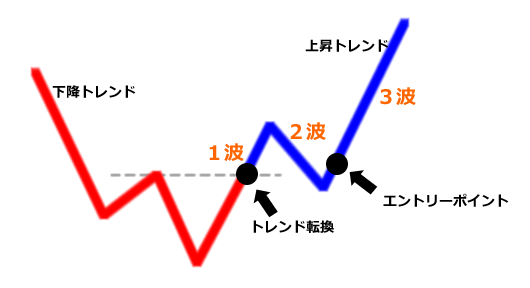

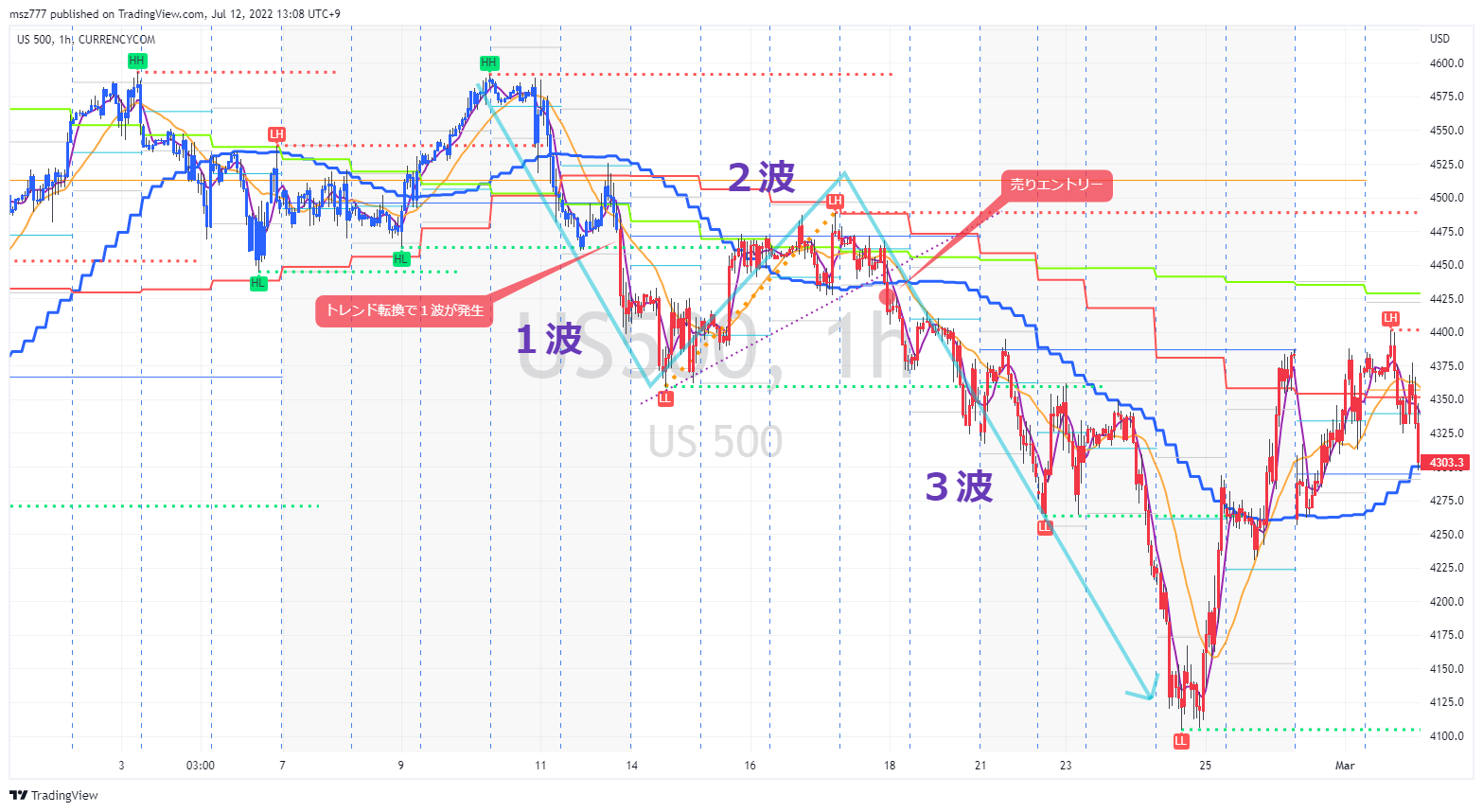

前回の記事でご紹介しましたように、「3波狙いトレード戦略(米国株.com式)」は、『トレンド転換を含む波動(=1波)の後に、調整の波動(=2波)を待って、その後の本格的な推進波(=3波)の起点付近でエントリーする戦略』です。

つまり、当手法のスタート地点は「1波を認識すること」、いいかえると「トレンド転換の発生」を認識することです。今回は、この「トレンド転換」について、深堀りしていきます。

(クリックで拡大して、確認してみてください。)

したがって、トレンド転換・1波を探す手間はかかりませんが、トレンド転換の意味は理解しておく必要があります。

FXトレードをされる方は、トレンド転換の認識が重要であることを痛感しています。

しかし、株式投資だけをされている方にとっては、トレンドはぼんやりしたもので、あまり馴染みがないかもしれません。

FXだけでなく、株価指数や商品のCFDトレードでも、トレンド転換の認識はとても大切なので、ぜひおさえていただきたいと思います。

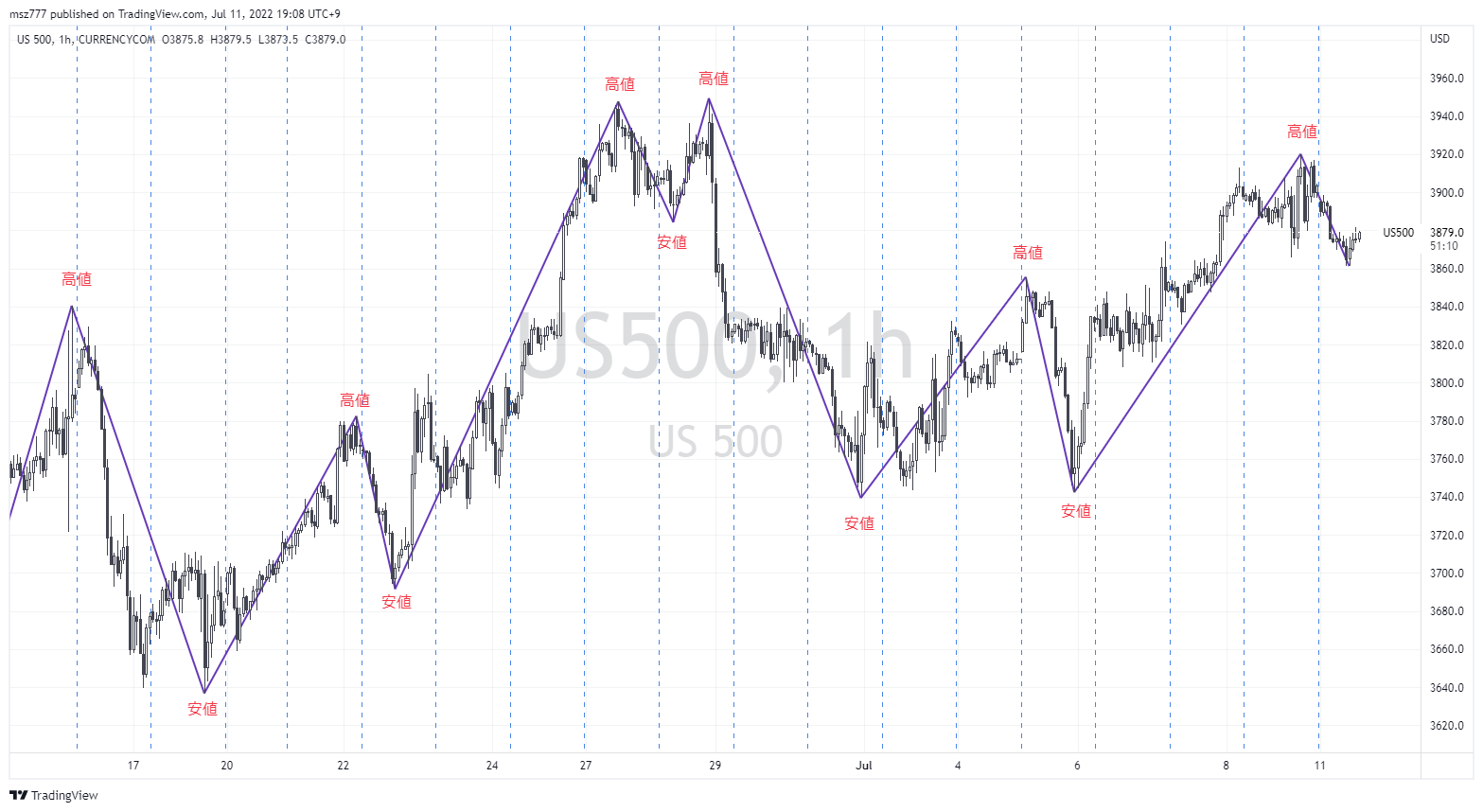

高値・安値とは?

トレンドの説明にすすむ前に、まずは「高値」・「安値」の意味を理解しておく必要があります。

「高値」・「安値」とは、定義を知らない方でも、何となくチャートの中の「頂点(ピーク)」のような箇所と思われると思います。それで間違いではないのですが、より正確にいいますと;

「高値」・「安値」とは、

- 「高値」とは、所定の期間における、最も高い値

- 「安値」とは、所定の期間における、最も低い値

を意味します。

「所定の期間」というのがポイントです。この変数が変われば、それに応じて高値・安値は変わるわけですね。

有名な「Zigzag」というインジケータ(TrandingViewやMT4/MT5)は、設定した期間の高値と安値を順につないだものです。

(クリックで拡大できます。)

なお「高値」・「安値」は、海外の文献では、「Swing High」・「Swing Low」と呼ばれています。

トレンドとは?

次にトレンドの定義にすすみます。

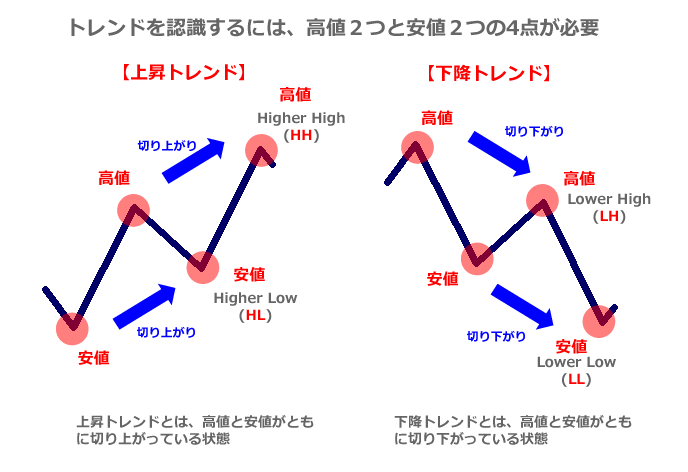

- 上昇トレンドとは、2つの高値と2つの安値が共に切り上がっている状態をいいます。一方、

- 下降トレンドとは、2つの高値と2つの安値が共に切り下がっている状態をいいます。

つまり、トレンドを認識するためには、2つの高値と2つの安値という、合計4つの頂点が必要ということになります。

このトレンドの定義は、世界中のトレーダーが認識しているもので、 19世紀後半に米国の証券アナリストであるチャールズ・ダウ氏が提唱した「ダウ理論(Dow Theory)」に基づいています。ダウ理論は、相場の値動きの特徴を「6つの基本法則」で説明したテクニカル分析の理論で、上記のトレンドの定義は、6つの基本法則の中の一つである「Trends Persist Until a Clear Reversal Occurs. (トレンドは明確な転換シグナルが発生するまでは継続する)」という法則に基づいています。

なお上図で示したように、海外の文献では、切り上がった高値のことを「Higher High (HH)」、切り上がった安値のことを「Higher Low (HL)」、切り下がった高値のことを「Lower High (LH)」、切り下がった安値のことを「Lower Low (LL)」と呼ぶことが一般的です。

当手法では「HL」「LH」がポイントになりますので、この名称に慣れる必要があります(すぐ慣れるので心配ありません。)

トレンドの転換とは?

それでは、今回の記事で最も重要なポイントである、「トレンドの転換」とは何か?について説明していきたいと思います。

先に少々厄介なことを言っておきますと、トレンドの転換の考え方には、

- 日本のトレーダーの間で一般的な説である、「押し安値・戻り高値のブレイクを基にする考え方」と、

- 海外のトレーダーの間で一般的な説である、「HL(Higher Low)・LH(Lower High)のブレイクを基にする考え方」

の2つの考え方があります。

日本の多くのFXトレーダーは、押し安値・戻り高値にとてもこだわります。(これこそがダウ理論!という感じで。)

一方、当特集の『3波狙いトレード戦略(米国株.com式)」は、基本的に、海外において主流の考え方であるHL・LHのブレイクに基づいています。トレード参加者は世界中にいますので、海外の考え方に合わせた方がベターであると考えるためです。

いずれにしても、2つの考え方の違いは理解しておく必要があります。以下にそれぞれの考え方を説明していきますね。

押し安値・戻り高値のブレイクをトレンド転換と考えると・・

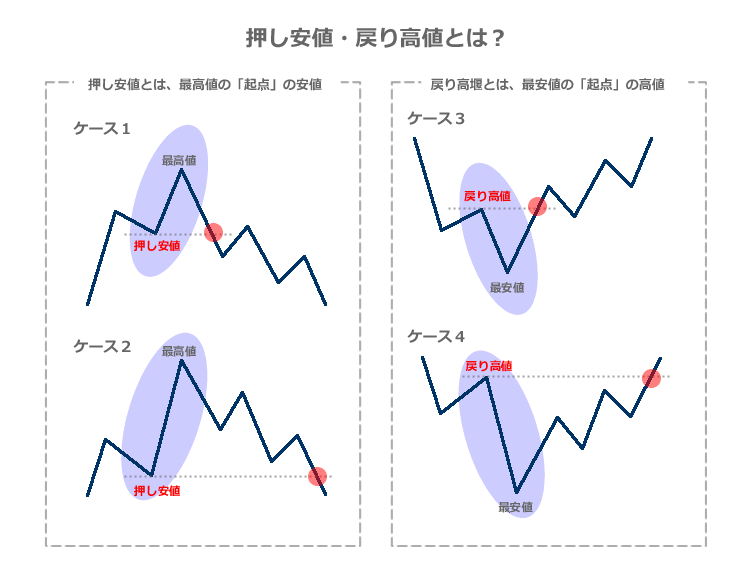

押し安値・戻り高値の定義を説明しますと;

- 押し安値とは、最高値の「起点」の安値

- 戻り高値とは、最安値の「起点」の高値

をいいます。「起点」の意味が言葉ではわかりにくいと思いますので、以下に図で説明します。(紫色の楕円は、最高値・最安値とその起点との関係を示しています。)

上の図では、押し安値についてケース1とケース2、戻り高値についてケース3とケース4の、合計4つのケースを図示しています。これで「起点」という考え方がおわかりいただけると思います。

日本の多くのトレーダーは、押し安値・戻り高値のブレイクをトレンド転換と考えますので、上の4つのケースでそれぞれ赤い丸をつけたところが、トレンド転換の地点となります。

HL・LHのブレイクをトレンド転換と考えると・・・

一方、海外で一般的なHL・LHのブレイクをトレンド転換とする考え方を、上と同じ4つのケースで比較してみたいと思います。

上図の中で、赤い丸をつけた地点が、HL・LHのブレイクをトレンド転換とする考え方における、トレンド転換の地点です。

ケース1とケース3では、押し安値・戻り高値とHL・LHが一致します。つまりこれらのケースでは、日本の「押し安値・戻り高値のブレイクをトレンド転換と考える説」と、海外の「HL・LHのブレイクをトレンド転換と考える説」で、トレンド転換の地点は同じになります。

一方、ケース2とケース4では、押し安値・戻り高値とHL・LHが一致していません。これらのケースでは、「押し安値・戻り高値のブレイクをトレンド転換と考える説」よりも、「HL・LHのブレイクをトレンド転換と考える説」の方が、トレンド転換が早く発生していることがおわかりいただけると思います。

どちらの説が正解とか間違いとか、そういうものではありません。トレンド転換には諸説ある、ということです。

日本の主流説ではトレンド転換の認識が遅すぎるリスクがありますし、海外の主流説ではトレンド転換の認識が早すぎるリスクがあります。どちらも一長一短があります。

テクニカル分析の名著である「マーケットのテクニカル分析」では、上記ケース1・ケース3を「Nonfailure Swing」、ケース2・ケース4を「Failure Swing」と呼んでいます。

【補足その1】

なお前述のトレンドの定義の章で、「トレンドの認識には2つの高値と2つの安値、つまり合計4つの頂点が必要」と書きましたが;

「押し安値・戻り高値のブレイクをトレンド転換と考える説」でも「HL・LHのブレイクをトレンド転換と考える説」でも、ケース1とケース3は、厳密にいうと4つの頂点によって逆方向のトレンドが出来ているわけではありません。この場合は、トレンドの定義からトレンド転換を厳密に定義したい論者ならば、もう1ターン、つまり高値(または安値)をもう一度作ってブレイクした時にはじめてトレンド転換とすべき、と主張するでしょう(トレンドの終了と新たなトレンドの開始は別物、とする論者はこの考え方から来ています)。

いずれにしても、当特集のトレンド転換は、海外で一般的な「HL・LHのブレイクをトレンド転換と考える説」で統一します。(当特集の目的はトレードで勝つことですので、トレンド転換については海外の主流に合わせるだけで、これ以上細かく定義を議論することはしないこととします。)

【補足その2】

押し安値・戻り高値は、英語で何というでしょうか?

押し安値・戻り高値のことを、Higher Low・Lower Highと訳しているケースがありますが、上記で説明した通り、押し安値・戻り高値とHL・LHは明らかに異なる概念です。

押し安値は、「最高値の起点になった安値」の定義通り、「Swing low leading to highest swing high」

戻り高値は、「最安値の起点になった高値」の定義通り、「Swing high leading to lowest swing low」

と呼ぶしかないと考えます。

後日別の記事でご紹介しますが、1波で重要なのはトレンド転換の定義の議論ではなく、「質の良い1波かどうかを見極めること」です。これが当手法の勝率やパフォーマンスを左右する最も重要なポイントとなります。

トレンド転換地点の違いの実例

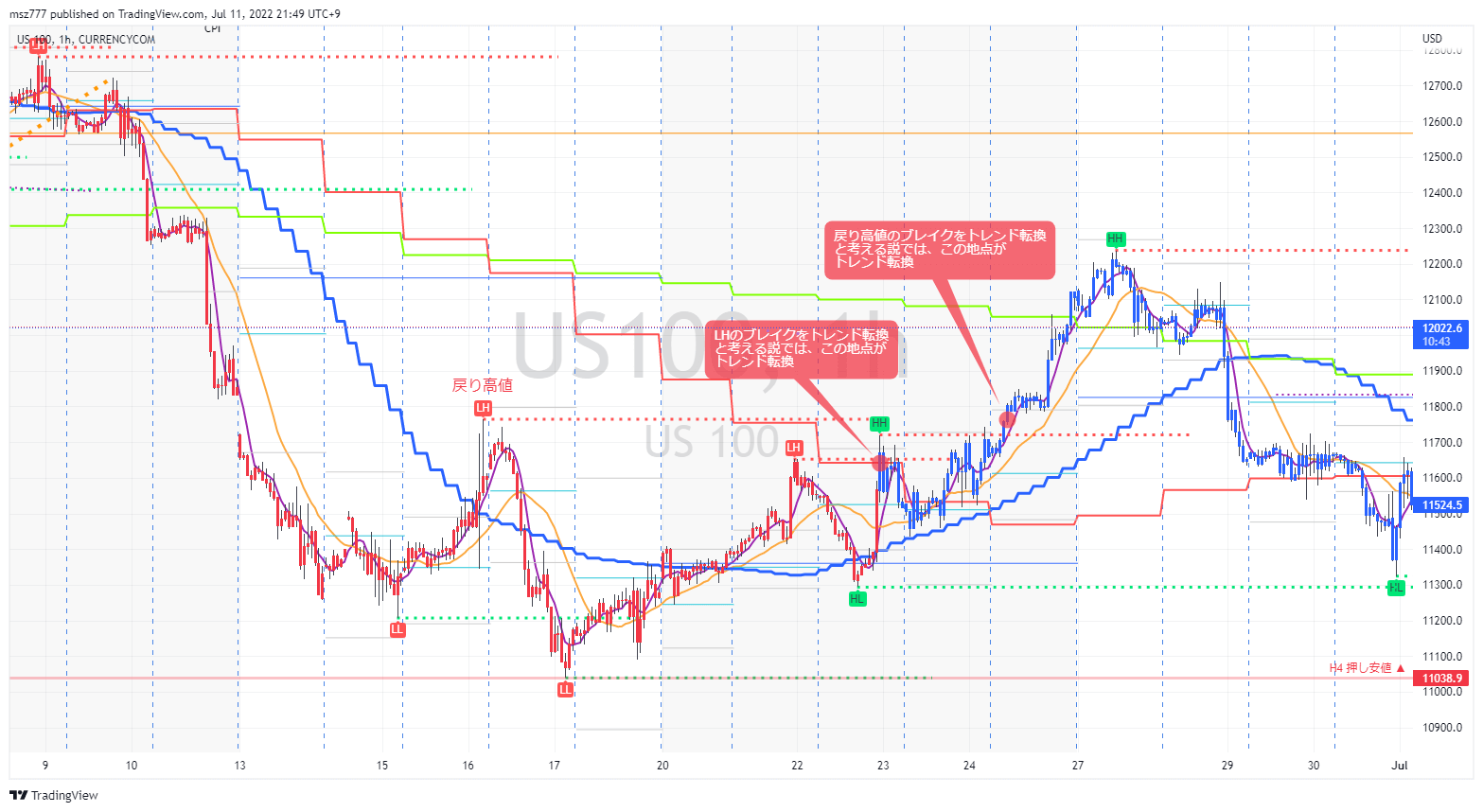

最後に、実際のチャートでトレンド転換地点の違いをご説明します。上のケース4に該当するケースです。

(クリックで拡大できます。)