【米国株「高配当株戦略」特集】

(1)バロンズおすすめ「引退後に備える配当株10銘柄」

(2)米国株配当利回りランキング(S&P500)【随時更新】

(3)米国の主要な「高配当ETF」の構成銘柄をみてみよう

(4)全世界(米国以外)の主要な「高配当ETF」の構成銘柄をみてみよう

(5)タバコ関連銘柄(アルトリア、フィリップモリス)が「高配当株」である理由

(6)長期投資の狙い目セクター「食品株」を分析してみよう

(7)AT&Tの配当利回りは、今度どうなるか?

(8)AT&Tの減配は、株主に対する裏切りか?

(1)バロンズおすすめ「引退後に備える配当株10銘柄」

(2)米国株配当利回りランキング(S&P500)【随時更新】

(3)米国の主要な「高配当ETF」の構成銘柄をみてみよう

(4)全世界(米国以外)の主要な「高配当ETF」の構成銘柄をみてみよう

(5)タバコ関連銘柄(アルトリア、フィリップモリス)が「高配当株」である理由

(6)長期投資の狙い目セクター「食品株」を分析してみよう

(7)AT&Tの配当利回りは、今度どうなるか?

(8)AT&Tの減配は、株主に対する裏切りか?

この記事は、先日書いた以下の記事の続編です。

AT&Tの配当利回りは、今度どうなるか?

AT&Tが、メディア事業を分離するメガディールを発表 既報の通り、2021年5月17日、AT&Tは「ワーナーメディアのメディア事業を分離し、ディスカバリーと統合する」という巨大ディールを発表しました。AT&Tは...

2018年以降のAT&Tの状況

AT&Tが「通信とメディアの融合」をテーマとしてワーナーメディアを取得したのは2018年で、同社はこのディールによってそれ以降の債務負担が悪化しています。

ただし増配連続記録は依然として続きました(2021年で37年連続です)。

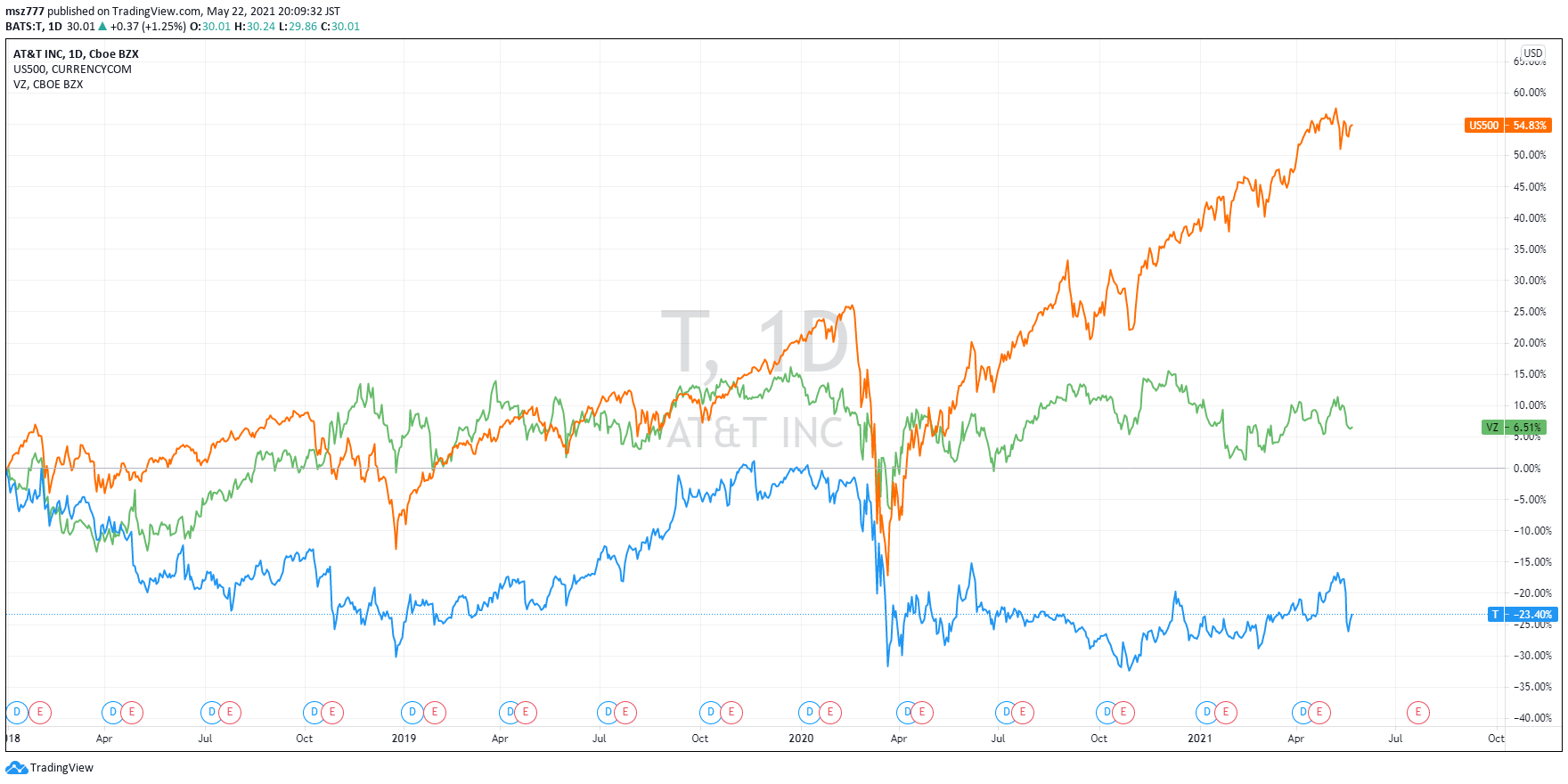

下のチャートは、2018年の年初からの、AT&Tとベライゾン、S&P500のパフォーマンスの相対比較です。

青がAT&T、緑がベライゾン、オレンジがS&P500です。

(クリックで拡大できます。)

2018年以降、AT&Tの株を買ってずっと保有した場合、多くの場合は今「含み損」があるはずです。

今回のAT&Tの減配は、株主に対する裏切りか?

先週の金曜日の引け(今回のディールの発表直前)時点の、AT&Tとベライゾンの配当関連の指標は、以下のような状況でした。

| AT&T | ベライゾン | |

| 予想年間配当利回り | 6.46 | 4.27 |

| 実績年間配当利回り | 6.46 | 4.25 |

| 5年平均配当利回り | 5.88 | 4.41 |

| (参考)予想PER | 10.17 | 11.35 |

2018年以降、AT&Tの株を買ってずっと保有した場合、多くの場合は今「含み損」があるはずで、その含み損と引き換えに6%以上の配当利回りを享受してきた、といえると思います。

この含み損は、投資家が株を売らずにずっと保有した場合は、通常は実現損にはなりません。

しかし、会社の方が、(今回のディールのように)何らかの理由で「リセット」すれば、実現することになります。

結局、配当狙いの長期投資家の方も、配当によるリターン(インカムゲイン)と、株価によるリターン(キャピタルゲイン)は、総合して考えたほうが良いですね。

前回の記事で書いたように、身軽になった新AT&Tの配当利回りは、ベライゾン並みの4.3%程度が一応の目安で、それでもかなり高い水準です。

加えて、債務負担が改善することで、本業でのパフォーマンスが改善すれば、それによる株価上昇や増配で株主に還元する可能性があります。

さて、今回のAT&Tの減配は、株主に対する裏切りでしょうか?